Фондовый рынок - Stock market

| Финансовые рынки |

|---|

|

| Рынок облигаций |

| Фондовый рынок |

| Другие рынки |

| Внебиржевой (внебиржевой) |

| Торговля |

| Связанные области |

А фондовый рынок, рынок акций или доля рынка это совокупность покупателей и продавцов акции (также называемые акциями), которые представляют собой права собственности на предприятия; они могут включать ценные бумаги внесены в публичный список фондовая биржа, а также акции, которые торгуются только в частном порядке, например, акции частных компаний, которые продаются инвесторы через краудфандинг акций платформы. Инвестиции на фондовый рынок чаще всего осуществляются через биржевые маклеры и электронные торговые площадки. Инвестиции обычно производятся с инвестиционная стратегия в уме.

Акции можно классифицировать по стране, в которой зарегистрирована компания. Например, Nestlé и Новартис проживают в Швейцарии и торгуются на ШЕСТЬ Швейцарская биржа, поэтому их можно рассматривать как часть Швейцарский фондовый рынок, хотя акции могут также продаваться на биржах в других странах, например, как Американские депозитарные расписки (ADR) на фондовых рынках США.

Размер рынков

Общая рыночная капитализация ценных бумаг, обеспеченных долевыми инструментами, выросло с 2,5 триллиона долларов США в 1980 году до 68,65 триллиона долларов США в конце 2018 года.[1] По состоянию на 31 декабря 2019 г. рыночная капитализация всех мировых запасов составил около 70,75 триллиона долларов США.[1]

По состоянию на 2016 год[Обновить], в мире 60 фондовых бирж. Из них 16 бирж с рыночной капитализацией 1 триллион долларов и более, на которые приходится 87% мировой рыночной капитализации. Отдельно от Австралийская фондовая биржа все эти 16 бирж находятся в Северной Америке, Европе или Азии.[2]

По странам крупнейшие фондовые рынки по состоянию на январь 2020 года находятся в Соединенных Штатах Америки (около 54,5%), за которыми следуют Япония (около 7,7%) и Соединенное Королевство (около 5,1%).[3]

Фондовая биржа

А фондовая биржа является обмен (или биржа)[примечание 1] где биржевые маклеры и торговцы можно покупать и продавать акции (капитал акции ), облигации, и другие ценные бумаги. Акции многих крупных компаний котируются на фондовой бирже. Это делает акции более ликвидными и, следовательно, более привлекательными для многих инвесторов. Биржа также может выступать гарантом расчетов. Эти и другие акции также могут продаваться «на внебиржевом рынке» (OTC), то есть через дилера. Акции некоторых крупных компаний будут размещаться на нескольких биржах в разных странах, чтобы привлечь международных инвесторов.[6]

Фондовые биржи могут также охватывать другие типы ценных бумаг, такие как ценные бумаги с фиксированной процентной ставкой (облигации) или (реже) деривативы, которые с большей вероятностью будут торговаться на внебиржевом рынке.

Торговля на фондовых рынках означает передачу (в обмен на деньги) акций или ценных бумаг от продавца к покупателю. Это требует, чтобы эти две стороны согласовали цену. Акции (акции или акции) предоставляют долю владения в конкретной компании.

Участники фондового рынка - от мелких физических лиц. фондовые инвесторы для более крупных инвесторов, которые могут базироваться в любой точке мира и могут включать банки, страхование компании, пенсионные фонды и хедж-фонды. Их заказы на покупку или продажу могут быть выполнены от их имени на фондовой бирже. торговец.

Некоторые биржи - это физические места, где транзакции выполняются на торговой площадке методом, известным как открытый протест. Этот метод используется на некоторых биржах и товарные биржи, и вовлекает трейдеров, выкрикивающих цены предложения и предложения. Другой тип фондовой биржи имеет сеть компьютеров, на которых сделки совершаются в электронном виде. Примером такого обмена является NASDAQ.

Потенциальный покупатель ставки конкретная цена акции и потенциальный продавец спрашивает конкретная цена на те же акции. Покупка или продажа на Рынок означает, что вы примете Любые цена предложения или цена покупки акции. Когда цены покупки и продажи совпадают, продажа происходит в порядке очереди, если по данной цене присутствует несколько участников торгов.

Цель фондовой биржи - облегчить обмен ценными бумагами между покупателями и продавцами, тем самым обеспечивая рынок. Биржи предоставляют торговую информацию по котируемым ценным бумагам в режиме реального времени, облегчая открытие цен.

В Нью-Йоркская фондовая биржа (NYSE) - это физическая биржа с гибридный рынок для размещения заказов в электронном виде из любого места, а также на торговая площадка. Ордера, исполненные на торговой площадке, поступают через членов биржи и стекают в биржевой брокер, который отправляет заказ в электронном виде на торговый пост для Назначенного маркет-мейкер («DMM») для этой акции, чтобы торговать по заказу. Задача DMM - поддерживать двусторонний рынок, отдавая приказы на покупку и продажу ценных бумаг, когда нет других покупателей или продавцов. Если спред между ценой покупки и продажи существует, торговля немедленно не происходит - в этом случае цифровой мультиметр может использовать свои собственные ресурсы (деньги или акции), чтобы закрыть разницу. После совершения сделки подробности записываются на «ленту» и отправляются обратно в брокерскую фирму, которая затем уведомляет инвестора, разместившего заказ. Компьютеры играют важную роль, особенно для программа торговли.

В NASDAQ это электронная биржа, на которой все торги осуществляются через компьютерную сеть. Процесс аналогичен Нью-Йоркской фондовой бирже. Один или несколько NASDAQ маркет-мейкеры всегда будет предлагать цену предложения и предложения по цене, по которой они всегда будут покупать или продавать «свои» акции.

В Парижская биржа, теперь часть Euronext, это электронная биржа, управляемая заказами. Он был автоматизирован в конце 1980-х годов. До 1980-х годов это был открытый обмен протестами. Биржевые маклеры встретились в торговом зале Palais Brongniart. В 1986 г. Торговая система CATS был представлен, и система согласования заказов был полностью автоматизирован.

Люди, торгующие акциями, предпочтут торговать на самой популярной бирже, поскольку это дает наибольшее количество потенциальных контрагентов (покупатели для продавца, продавцы для покупателя) и, вероятно, лучшую цену. Однако всегда были альтернативы, такие как брокеры, пытающиеся объединить стороны для торговли вне биржи. Некоторые третьи рынки, которые были популярны, Instinet, а затем Island и Archipelago (последние два с тех пор были приобретены Nasdaq и NYSE соответственно). Одним из преимуществ является то, что это позволяет избежать комиссии обмена. Однако у него также есть такие проблемы, как неблагоприятный отбор.[7] Финансовые регуляторы исследовали темные бассейны.[8][9]

Участник рынка

Примеры и перспективы в этом разделе имеют дело в первую очередь с США и не представляют мировое мнение предмета. (Ноябрь 2020) (Узнайте, как и когда удалить этот шаблон сообщения) |

Участники рынка включать индивидуальных розничных инвесторов, Инвесторы института (например., пенсионные фонды, страховые компании, паевые инвестиционные фонды, индексные фонды, биржевые фонды, хедж-фонды, группы инвесторов, банки и другие финансовые институты ), а также публично торгуемые корпорации, торгующие своими собственными акциями. Робо-советники, которые автоматизируют инвестиции для физических лиц, также являются крупными участниками.

Демография участия на рынке

Косвенные и прямые инвестиции

Косвенные инвестиции подразумевают косвенное владение акциями, например, через паевой инвестиционный фонд или фонд, торгующийся на бирже. Прямые инвестиции предполагают прямое владение акциями.[10]

Прямое владение акциями физическими лицами незначительно выросло с 17,8% в 1992 году до 17,9% в 2007 году, при этом средняя стоимость этих пакетов увеличилась с 14 778 долларов до 17 000 долларов.[11][12] Косвенное участие в форме пенсионных счетов выросло с 39,3% в 1992 году до 52,6% в 2007 году, при этом средняя стоимость этих счетов увеличилась более чем вдвое с 22 000 до 45 000 долларов за это время.[11][12] Рыдквист, Спицман и Стребулаев объясняют дифференцированный рост прямых и косвенных владений различиями в том, как они облагаются налогом в Соединенных Штатах. Инвестиции в пенсионные фонды и 401k, два наиболее распространенных механизма косвенного участия, облагаются налогом только тогда, когда средства снимаются со счетов. И наоборот, деньги, используемые для прямой покупки акций, подлежат налогообложению, как и любые дивиденды или прирост капитала, которые они приносят держателю. Таким образом, действующий налоговый кодекс побуждает физических лиц делать косвенные инвестиции.[13]

Участие по уровням доходов и богатства

Уровни участия и стоимость холдингов значительно различаются в зависимости от уровня дохода. В нижнем квинтиле дохода 5,5% домохозяйств владеют акциями напрямую, а 10,7% владеют акциями косвенно в форме пенсионных счетов.[12] В верхнем дециле дохода коэффициент прямого участия составляет 47,5%, а коэффициент косвенного участия в форме пенсионных счетов - 89,6%.[12] Средняя стоимость акций, находящихся в непосредственном владении, в нижнем квинтиле дохода составляет 4000 долларов, а по состоянию на 2007 г. - 78 600 долларов в верхнем дециле дохода.[14] Средняя стоимость косвенно удерживаемых акций в форме пенсионных счетов для тех же двух групп в том же году составляет 6300 долларов и 214 800 долларов соответственно.[14] После Великой рецессии 2008 года уровень участия домохозяйств в нижней половине распределения доходов снизился как прямо, так и косвенно с 53,2% в 2007 году до 48,8% в 2013 году, в то время как за тот же период домохозяйства в верхнем дециле распределения доходов незначительно снизились. увеличилось участие с 91,7% до 92,1%.[15] Средняя стоимость прямых и косвенных владений в нижней половине распределения доходов немного снизилась с 53 800 долларов в 2007 году до 53 600 долларов в 2013 году.[15] В верхнем дециле средняя стоимость всех вложений упала с 982 000 долларов США до 969 300 долларов США одновременно.[15] Средняя стоимость всех пакетов акций по всему распределению доходов оценивается в 269 900 долларов США по состоянию на 2013 год.[15]

Участие по расе и полу

Расовый состав собственности на фондовом рынке показывает, что домашние хозяйства, возглавляемые белыми, почти в четыре и шесть раз чаще напрямую владеют акциями, чем домохозяйства, возглавляемые чернокожими и латиноамериканцами соответственно. По состоянию на 2011 год национальный уровень прямого участия составлял 19,6%, для домохозяйств белых - 24,5%, для домохозяйств чернокожих - 6,4% и для домохозяйств латиноамериканского происхождения - 4,3%. Косвенное участие в форме владения 401 тыс. Показывает аналогичную картину с национальным уровнем участия 42,1%, уровнем 46,4% для домохозяйств белых, 31,7% для домохозяйств чернокожих и 25,8% для домохозяйств латиноамериканского происхождения. Домохозяйства, возглавляемые супружескими парами, участвовали с долей участия, превышающей средние по стране: 25,6% участвовали напрямую, а 53,4% участвовали косвенно через пенсионные счета. 14,7% домохозяйств, возглавляемых мужчинами, участвовали в рынке напрямую, а 33,4% владели акциями через пенсионные счета. 12,6% домашних хозяйств, возглавляемых женщинами, напрямую владеют акциями, а 28,7% - косвенно.[12]

Детерминанты и возможные объяснения участия на фондовом рынке

В статье 2003 г. Виссинг-Йоргенсен пытается объяснить непропорционально высокий уровень участия среди групп по богатству и доходу как функцию фиксированных затрат, связанных с инвестированием. Ее исследование показывает, что фиксированных затрат в размере 200 долларов в год достаточно, чтобы объяснить, почему почти половина всех домохозяйств США не участвует в рынке.[16] Показано, что уровень участия сильно коррелирует с уровнем образования, что подтверждает гипотезу о том, что информация и операционные издержки участия в рынке лучше поглощаются более образованными домохозяйствами. Поведенческие экономисты Харрисон Хонг, Джеффри Кубик и Джереми Стейн предполагают, что общительность и уровень участия сообществ имеют статистически значимое влияние на решение человека участвовать в рынке. Их исследование показывает, что социальные люди, живущие в штатах с уровнем участия выше среднего, на 5% чаще участвуют в опросе, чем люди, которые не разделяют эти характеристики.[17] Это явление также объясняется с точки зрения затрат. Знание о функционировании рынка распространяется через сообщества и, следовательно, снижает транзакционные издержки, связанные с инвестированием.

История

История ранних веков

Во Франции XII века придворные де изменение занимались управлением и регулированием долгов сельскохозяйственных сообществ от имени банков. Поскольку эти люди также торговали долгами, их можно было назвать первыми брокеры. Распространенное заблуждение[нужна цитата ] в конце 13 века Брюгге, торговцы товарами собрались в доме человека по имени Ван дер Бёрз, а в 1409 году они превратились в «Brugse Beurse», закрепив то, что до того времени было неформальной встречей, но на самом деле семья Ван дер Бёрз имела здание в Антверпен где происходили эти собрания;[18] у Ван дер Бёрз был Антверпен, как и большинство купцов того периода, в качестве основного места для торговли. Идея быстро распространилась Фландрия и соседние страны, и вскоре открылся Beurzen Гент и Роттердам.

В середине 13 века Венецианский банкиры начали торговать государственными ценными бумагами. В 1351 году венецианское правительство объявило вне закона распространение слухов, направленных на снижение стоимости государственных средств. Банкиры в Пиза, Верона, Генуя и Флоренция также начал торговлю государственными ценными бумагами в 14 веке. Это было возможно только потому, что это были независимые города-государства, которыми управлял не герцог, а совет влиятельных граждан. Первыми выпустили акции итальянские компании. Компании в Англии и Нидерландах последовали этому примеру в 16 веке. Примерно в это время акционерная компания - тот, чьи акции принадлежат совместно акционерам - возник и стал важным для колонизации того, что европейцы называли «Новым миром».[19]

Рождение официальных фондовых рынков

Фондовый рынок - дневная приключенческая серия для состоятельных людей - не был бы фондовым рынком, если бы на нем не было своих взлетов и падений. (...) И у него есть много других отличительных характеристик. Помимо экономических преимуществ и недостатков фондовых бирж - преимущества, заключающегося в том, что они обеспечивают свободный поток капитала, например, для финансирования промышленного развития, и недостатка, заключающегося в том, что они предоставляют слишком удобный способ для незадачливых, неблагоразумных и доверчивых потерять свои деньги - их развитие создало целую модель социального поведения, дополненную обычаями, языком и предсказуемой реакцией на данные события. Что действительно необычно, так это скорость, с которой этот образец проявился в полную силу после основания в 1611 году первой в мире важной фондовой биржи - двора без крыши. в Амстердаме - и степень, в которой он сохраняется (правда, с вариациями) на Нью-Йоркская фондовая биржа в шестидесятые годы. Сегодняшний день торговля акциями в Соединенных Штатах - невероятно обширное предприятие, включающее в себя миллионы миль частных телеграфных проводов, компьютеры, которые могут читать и копировать Манхэттенский телефонный справочник за три минуты, и более двадцати миллионов акционер участников - казалось бы, очень далеко от горстки голландцев семнадцатого века, торгующихся под дождем. Но отметки полей почти такие же. Первая фондовая биржа была непреднамеренно лабораторией, в которой были обнаружены новые человеческие реакции. Точно так же Нью-Йоркская фондовая биржа - это еще и социологическая пробирка, навсегда способствующая самопониманию человечества. Поведение голландцев-первопроходцев биржевые торговцы хорошо задокументировано в книге под названием «Путаница путаницы», написанной плунжером на рынке Амстердама по имени Жозеф де ла Вега; первоначально опубликовано в 1688 году, (...)

— Джон Брукс в «Деловых приключениях» (1968)[31]

Деловые предприятия с несколькими акционерами стали популярными среди Commenda контракты в средневековая Италия (Greif, 2006, с. 286), и Мальмендье (2009) свидетельствует о том, что компании-акционеры восходят к древний Рим. Тем не менее титул первой в мире фондовой биржи по праву принадлежит Амстердаму семнадцатого века, где активно действовал вторичный рынок в акции компании появился. Двумя крупными компаниями были Голландская Ост-Индская компания и Голландская Вест-Индская компания, основанная в 1602 и 1621 годах. Существовали и другие компании, но они были не такими крупными и составляли небольшую часть фондового рынка.

— Эдвард П. Стрингхэм И Николас А. Куротт, в «Оксфордском справочнике австрийской экономики» [Об истоках фондовых рынков] (2015)[32]

В 17-18 веках голландцы первыми внедрили несколько финансовых инноваций, которые помогли заложить основы современной финансовой системы.[33][34][35][36] Хотя итальянские города-государства выпустили первые переводные государственные облигации, они не разработали другой ингредиент, необходимый для производства полноценного рынок капитала: Фондовый рынок.[37] В начале 1600-х гг. Голландская Ост-Индская компания (VOC) стала первой компанией в истории, выпустившей облигации и акции из акции для широкой публики.[38] Так как Эдвард Стрингхэм (2015) отмечает, что «компании с передаваемыми акциями восходят к классическому Риму, но обычно это были недолговечные усилия и незначительные вторичный рынок существовали (Нил, 1997, стр. 61) ".[39] В Голландская Ост-Индская компания (основан в 1602 году) также был первым акционерная компания чтобы получить основной капитал, и в результате на Амстердамской бирже происходила непрерывная торговля акциями компании. Вскоре после этого началась оживленная торговля различными производные, среди которых опционы и репо, появились на Амстердам рынок. Голландские торговцы также первыми короткая продажа - практика, запрещенная голландскими властями еще в 1610 году.[40] Бизнесмен из Амстердама Жозеф де ла Вега с Confusion de Confusiones (1688)[41] была самой ранней известной книгой о торговля акциями и первая книга о внутренней работе фондового рынка (включая фондовую биржу).

В настоящее время фондовые рынки существуют практически во всех развитых и большинстве развивающихся стран, при этом крупнейшие в мире рынки находятся в США, Великобритании, Японии и других странах. Индия, Китай, Канада, Германия (Франкфуртская фондовая биржа ), Франция, Южная Корея и Нидерланды.[42]

Важность

Даже в предыдущие дни перестройка, социализм никогда не был монолитом. В рамках Коммунистические страны спектр социализма варьировался от квазирыночного до квазирыночного.синдикалист систему Югославии к централизованной тоталитаризм соседней Албании. Однажды я спросил профессора фон Мизес, великий специалист по экономике социализма, в какой точке этого спектра этатизма он назвал бы страну «социалистической» или нет. В то время я не был уверен, что существует какой-либо определенный критерий для вынесения такого однозначного суждения.И поэтому я был приятно удивлен ясностью и решительностью ответа Мизеса. «Фондовая биржа», - быстро ответил он. "Фондовый рынок имеет решающее значение для существования капитализм и частная собственность. Это означает, что существует действующий рынок обмена частных титулов на средства производства. Не может быть подлинной частной собственности на капитал без фондового рынка: не может быть истинного социализма, если такому рынку будет позволено существовать ».

— Мюррей Ротбард в «Making Economic Sense» (2006).[43]

Функция и цель

Фондовый рынок - один из важнейших способов компании для сбора денег, наряду с долговыми рынками, которые обычно более внушительны, но не торгуются публично.[44] Это позволяет публично торговать предприятиями и привлекать дополнительный финансовый капитал для расширения путем продажи акций компании на публичном рынке. В ликвидность что биржа предоставляет инвесторам, позволяет их держателям быстро и легко продавать ценные бумаги. Это привлекательная особенность инвестирования в акции по сравнению с другими менее ликвидными инвестициями, такими как свойство и другие недвижимые активы.

История показала, что цена акции и другие активы являются важной частью динамики экономической активности и могут влиять на общественное настроение или быть его индикатором. Экономика, в которой фондовый рынок находится на подъеме, считается перспективной экономикой. Фондовый рынок часто считается основным индикатором экономической мощи и развития страны.[45]

Например, рост цен на акции обычно связан с увеличением инвестиций в бизнес, и наоборот. Цены на акции также влияют на благосостояние домашних хозяйств и их потребление. Следовательно, центральные банки стараются следить за контролем и поведением фондового рынка и, в целом, за бесперебойной работой финансовая система функции. Финансовая стабильность - это смысл центральных банков.[46]

Биржи также действуют как расчетная палата для каждой транзакции, то есть они собирают и доставляют акции, а также гарантируют оплату продавцу ценной бумаги. Это устраняет риск для отдельного покупателя или продавца, что контрагент может не выполнить сделку.[47]

Бесперебойное функционирование всех этих видов деятельности способствует экономический рост тем, что более низкие издержки и риски предприятия способствуют производству товаров и услуг, а также, возможно, занятости. Таким образом, предполагается, что финансовая система способствует повышению благосостояния, хотя существуют некоторые разногласия относительно того, является ли оптимальная финансовая система банковской или рыночной.[48]

Недавние события, такие как Мировой финансовый кризис побудили к более пристальному изучению влияния структуры фондовых рынков[49][50] (называется микроструктура рынка ), в частности, стабильности финансовой системы и передачи системный риск.[51]

Отношение к современной финансовой системе

Преобразование - это переход к электронная торговля заменить торговлю людьми листинговыми ценные бумаги.[50]

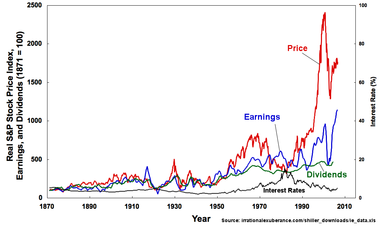

Поведение цен на акции

Изменения цен на акции в основном вызваны внешними факторами, такими как социально-экономические условия, инфляция, обменные курсы. Интеллектуальный капитал не влияет на текущую прибыль компании. Интеллектуальный капитал способствует росту доходности акций.[52] Когда правительство добавляет в экономику много денег, экономика будет хорошо себя чувствовать.[53]

Увидеть Циклы фондового рынка.

В гипотеза эффективного рынка (EMH) - это гипотеза в финансовой экономике, которая гласит, что цены на активы отражают всю доступную информацию на текущий момент.

Трудно' гипотеза эффективного рынка не объясняет причину таких событий, как авария в 1987 году, когда Промышленный индекс Доу-Джонса упала на 22,6% - это крупнейшее однодневное падение в Соединенных Штатах.[54]

Это событие продемонстрировало, что цены на акции могут резко упасть, даже если не было найдено общепризнанной определенной причины: тщательный поиск не смог выявить Любые «разумное» развитие, которое могло быть причиной аварии. (Обратите внимание, что такие события предсказываются строго по случайность (хотя и очень редко). Также кажется верным в более общем плане то, что многие движения цен (помимо тех, которые, по прогнозам, происходят «случайно»), являются не вызвано новой информацией; исследование пятидесяти крупнейших однодневных колебаний цен на акции в США в послевоенный период, кажется, подтверждает это.[54]

Возникла «мягкая» EMH, которая не требует, чтобы цены оставались на уровне или около равновесия, а только то, что участники рынка не могут систематически прибыль от любого мгновенного 'рыночная аномалия '. Более того, в то время как EMH предсказывает, что все ценовые движения (при отсутствии изменений в фундаментальной информации) являются случайными (т. Е. Нетрендовыми)[сомнительный ], многие исследования показали явную тенденцию фондового рынка к изменению тренда в течение нескольких недель или дольше. Были опубликованы различные объяснения таких значительных и явно неслучайных движений цен. Например, некоторые исследования показали, что изменения в оценке риска и использование определенных стратегий, таких как лимиты стоп-лоссов и стоимость под риском пределы, теоретически мог вызвать чрезмерную реакцию финансовых рынков. Но лучшим объяснением кажется то, что распределение цен фондового рынка негауссово.[55] (в этом случае EMH, в любой из его текущих форм, не будет строго применяться).[56][57]

Другое исследование показало, что психологические факторы могут приводить к преувеличенный (статистически аномальные) движения цен акций (в отличие от EMH, который предполагает, что такое поведение «сводится на нет»). Психологические исследования показали, что люди предрасположены к «видению» шаблонов и часто воспринимают шаблон в том, что на самом деле является справедливым. шум, например видеть знакомые формы в облаках или чернильных кляксах. В данном контексте это означает, что череда хороших новостей о компании может привести к чрезмерной позитивной реакции инвесторов, что приведет к росту цены. Период хорошей прибыли также повышает уверенность инвесторов в себе, снижая их (психологический) порог риска.[58]

Другой феномен - тоже из психологии - работает против задача оценка групповое мышление. Как социальные животные, нелегко придерживаться мнения, которое заметно отличается от мнения большинства группы. Пример, который может быть известен, - это нежелание входить в пустой ресторан; люди обычно предпочитают, чтобы их мнение подтверждалось мнениями других в группе.

В одной статье авторы проводят аналогию с азартные игры.[59] В обычное время рынок ведет себя как игра рулетка; вероятности известны и в значительной степени не зависят от инвестиционных решений различных игроков. Однако во времена рыночного стресса игра становится больше похожей на покер (стадное поведение берет верх). Теперь игроки должны уделять большое внимание психологии других инвесторов и тому, как они могут отреагировать психологически.

В период до краха 1987 года менее 1 процента[нужна цитата ] рекомендаций аналитиков было продавать (и даже в 2000–2002 гг. медвежий рынок, среднее значение не превышало 5%). В преддверии 2000 года средства массовой информации усиливали общую эйфорию сообщениями о быстром росте цен на акции и представлении о том, что большие суммы денег можно быстро заработать в так называемых странах. новая экономика фондовый рынок.[нужна цитата ]

Фондовые рынки играют важную роль в растущих отраслях, которые в конечном итоге влияют на экономику, переводя имеющиеся средства от единиц, имеющих избыточные средства (сбережения), тем, кто страдает от дефицита средств (заимствования) (Padhi and Naik, 2012). Другими словами, рынки капитала облегчают движение средств между вышеупомянутыми единицами. Этот процесс приводит к увеличению доступных финансовых ресурсов, что, в свою очередь, положительно влияет на экономический рост.

Экономические и финансовые теории утверждают, что на цены акций влияют макроэкономические тенденции. Макроэкономические тенденции включают такие как изменения ВВП, уровня безработицы, национального дохода, индексов цен, производства, потребления, безработицы, инфляции, сбережений, инвестиций, энергетики, международной торговли, иммиграции, производительности, старения населения, инноваций, международных финансов.[60]увеличение корпоративной прибыли, увеличение прибыли, более высокая концентрация бизнеса, более низкий доход компании, менее активная деятельность, меньший прогресс, более низкие нормы инвестиций, более низкий рост производительности, меньшая доля сотрудников в корпоративных доходах,[61] уменьшение соотношения работников и бенефициаров (1960 год 5: 1, 2009 год 3: 1, 2030 год 2,2: 1),[62] увеличение соотношения женщин и мужчин среди выпускников колледжей.[63]

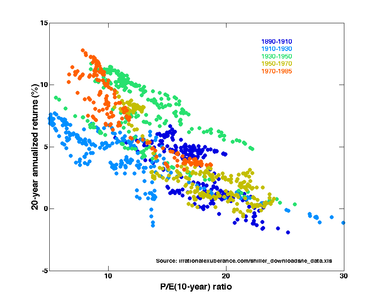

Многие различные академические исследователи заявили, что компании с низким коэффициентом P / E и компании меньшего размера имеют тенденцию превосходить рынок. Исследования показали, что компании среднего размера превосходят компании с большой капитализацией, а компании меньшего размера исторически имеют более высокую доходность.[нужна цитата ]

Иррациональное поведение

Иногда кажется, что рынок нерационально реагирует на экономические или финансовые новости, даже если эти новости, скорее всего, не имеют реального влияния на фундаментальную стоимость самих ценных бумаг.[64] Однако такое поведение рынка может быть более очевидным, чем реальным, поскольку часто такие новости ожидались, и может возникнуть обратная реакция, если новости будут лучше (или хуже), чем ожидалось. Таким образом, на фондовый рынок могут повлиять пресс-релизы, слухи и т. Д. эйфория и массовая паника.

В краткосрочной перспективе акции и другие ценные бумаги могут пострадать или поддерживаться любым количеством быстрых рыночных изменений, что затрудняет прогнозирование поведения фондового рынка. Эмоции могут толкать цены вверх и вниз, люди, как правило, не так рациональны, как думают, и причины для покупки и продажи общеприняты.

Бихевиористы утверждают, что инвесторы часто ведут себя иррационально при принятии инвестиционных решений неправильно оценивают ценные бумаги, что приводит к неэффективности рынка, что, в свою очередь, дает возможность заработать деньги.[65] Однако вся идея EMH состоит в том, что эти нерациональные реакции на информацию сводятся на нет, оставляя цены акций рационально определяемыми.

Наибольший рост промышленного индекса Dow Jones за один день составил 936,42 пункта или 11%.[66]

Сбои

Обвал фондового рынка часто определяют как резкое падение Поделитесь ценами из акции котируются на фондовых биржах. Наряду с различными экономическими факторами, причиной краха фондового рынка является паника и потеря доверия инвесторов. Часто крах фондового рынка заканчивается спекулятивным экономические пузыри.

Были известные крах фондового рынка которые закончились потерей миллиардов долларов и разрушением богатства в огромных масштабах. Все большее количество людей вовлечено в фондовый рынок, тем более что социальная защита и пенсионные планы все чаще приватизируются и связаны с акции и облигации и другие элементы рынка. Был ряд известных обвалов фондового рынка, таких как Крах Уолл-стрит 1929 года, то крах фондового рынка 1973-4 годов, то Черный понедельник 1987 года, то Пузырь доткомов 2000 года и крах фондового рынка 2008 года.

1929

Один из самых известных крахов фондового рынка начался 24 октября 1929 года, в Черный четверг. В Промышленный индекс Доу-Джонса потеряли 50% во время обвала фондового рынка. Это было начало Великая депрессия.

1987

Еще одна известная авиакатастрофа произошла 19 октября 1987 года - в «Черный понедельник». Катастрофа началась в Гонконге и быстро распространилась по миру.

К концу октября фондовые рынки Гонконга упали на 45,5%, Австралии на 41,8%, Испании на 31%, Соединенного Королевства на 26,4%, США на 22,68% и Канады на 22,5%. Сам Черный понедельник стал крупнейшим однодневным процентным падением в истории фондового рынка - Dow Jones упал на 22,6% за день. Названия «Черный понедельник» и «Черный вторник» также используются для обозначений 28–29 октября 1929 г., которые последовали за «Грозным четвергом» - днем начала краха фондового рынка в 1929 г.

Катастрофа 1987 года вызвала ряд загадок - основные новости и события не предсказывали катастрофу, и видимые причины крушения не назывались. Это событие вызвало вопросы по поводу многих важных допущений современной экономики, а именно: теория рационального человеческого поведения, то теория рыночного равновесия и гипотеза эффективного рынка. На какое-то время после краха торговля на мировых фондовых биржах была остановлена, так как компьютеры биржи не работали должным образом из-за одновременного приема огромного количества сделок. Эта остановка торгов позволила Федеральная резервная система и центральные банки других стран принять меры для контроля распространения мирового финансового кризиса. В Соединенных Штатах SEC ввела несколько новых мер контроля на фондовом рынке в попытке предотвратить повторение событий Черного понедельника.

Автоматические выключатели

С начала 1990-х годов многие крупнейшие биржи внедрили электронные «механизмы согласования», чтобы объединить покупателей и продавцов, заменив открытую систему протестов. Электронная торговля сейчас составляет большую часть торговых операций во многих развитых странах. На фондовых биржах были модернизированы компьютерные системы для более точной и контролируемой обработки больших объемов торгов. SEC изменила маржинальные требования в попытке снизить волатильность обыкновенных акций, опционов на акции и фьючерсного рынка. В Нью-Йоркская фондовая биржа и Чикагская товарная биржа представила концепцию автоматического выключателя. Автоматический выключатель прекращает торговлю, если индекс Доу-Джонса снижает заданное количество пунктов в течение заданного периода времени. В феврале 2012 года Организация по регулированию инвестиционной промышленности Канады (IIROC) представила однокомпонентные автоматические выключатели.[68]

| % падение Индекс S&P 500 | остановка торговли |

|---|---|

| 7% | Торговля остановится на 15 минут, только если падение произойдет до 15:25. |

| 13% | Торговля остановится на 15 минут только в том случае, если падение произойдет до 15:25. |

| 20% | Торговля остановится на день |

Индекс фондового рынка

Динамика цен на глобальных, региональных или местных рынках отражается в индексах цен, называемых индексами фондового рынка, которых много, например то S&P, то FTSE и Euronext индексы. Такие показатели обычно рыночная капитализация взвешенные, причем веса отражают вклад акций в индекс. Составляющие индекса часто пересматриваются, чтобы включить / исключить акции, чтобы отразить меняющуюся бизнес-среду.

Производные инструменты

Финансовые инновации привели к появлению множества новых финансовых инструментов, отдача или стоимость которых зависят от цен на акции. Некоторые примеры биржевые фонды (ETF), фондовый индекс и опционы на акции, свопы акций, фьючерсы на отдельные акции, и фондовый индекс фьючерсы. Эти последние два могут быть проданы на фьючерсные биржи (которые отличаются от фондовых бирж - их история восходит к товар фьючерсные биржи) или торгуются без рецепта. Поскольку все эти продукты только полученный из акций, они иногда считаются торгуемыми (гипотетически) рынок деривативов, а не (гипотетический) фондовый рынок.

Стратегии с кредитным плечом

Акции, которыми трейдер фактически не владеет, могут быть проданы с использованием короткая продажа; маржинальная покупка можно использовать для покупки акций за счет заемных средств; или, производные может использоваться для управления большими пакетами акций за гораздо меньшую сумму денег, чем потребовалось бы для прямой покупки или продажи.

Короткая продажа

При коротких продажах трейдер берет в долг акции (обычно у своего брокера, который держит акции своих клиентов или свои собственные акции на счете для ссуды коротким продавцам), затем продает их на рынке, делая ставку на то, что цена упадет. В конечном итоге трейдер выкупает акции, зарабатывая деньги, если цена за это время упала, и теряя деньги, если она повышалась. Выход из короткой позиции путем выкупа акций называется «закрытием». Эта стратегия также может использоваться недобросовестными трейдерами на неликвидных или плохо торгуемых рынках для искусственного понижения цены акции. Следовательно, большинство рынков либо предотвращают короткие продажи, либо накладывают ограничения на то, когда и как могут происходить короткие продажи. Практика голое короткое замыкание является незаконным на большинстве (но не на всех) фондовых рынках.

Маржинальная покупка

При маржинальной покупке трейдер занимает деньги (под проценты) для покупки акций и надеется, что они вырастут. В большинстве промышленно развитых стран действуют правила, которые требуют, чтобы, если заимствование основывалось на обеспечении от других акций, которыми трейдер напрямую владеет, оно могло составлять максимум определенного процента от стоимости этих других акций. В Соединенных Штатах маржинальные требования составляли 50% в течение многих лет (то есть, если вы хотите инвестировать 1000 долларов, вам нужно вложить 500 долларов, и часто бывает поддерживающая маржа ниже 500 долларов).

Маржинальное требование производится, если общая стоимость счета инвестора не может поддержать потерю сделки. (При снижении стоимости ценных бумаг с маржой могут потребоваться дополнительные средства для поддержания капитала счета, и с уведомлением или без уведомления маржинальная ценная бумага или любые другие ценные бумаги на счете могут быть проданы брокером для защиты своей кредитной позиции. Инвестор несет ответственность за любой дефицит в результате таких принудительных продаж.)

Регулирование маржинальных требований ( Федеральный резерв ) был реализован после Катастрофа 1929 года. До этого спекулянтам обычно требовалось всего лишь 10 процентов (или даже меньше) от общей суммы. вложение представлены купленными акциями. Другие правила могут включать запрет безбилетник: размещение заказа на покупку акций без первоначальной оплаты (обычно есть трехдневный льготный период для доставки акций), но затем продажа их (до истечения трех дней) и использование части выручки для изготовления оригинала оплата (при условии, что стоимость акций за это время не снизилась).

Типы финансовых рынков

Финансовые рынки можно разделить на разные подтипы:

По переданным активам

- Денежный рынок: торгуется деньгами или финансовыми активами с краткосрочным сроком погашения и высокой ликвидностью, обычно активами со сроком погашения менее одного года.

- Рынок капитала: торгуются финансовые активы со средним и долгосрочным сроком погашения, которые являются основными для осуществления определенных инвестиционных процессов.

В зависимости от его структуры

- Организованный рынок

- Неорганизованные рынки на английском языке («Over The Counter»).

Согласно фазе переговоров финансовых активов

- Первичный рынок : Финансовые активы созданы. На этом рынке активы передаются напрямую их эмитентом.

- Вторичный рынок: обмениваются только существующие финансовые активы, которые были выпущены ранее. Этот рынок позволяет держателям финансовых активов продавать инструменты, которые уже были выпущены на первичном рынке (или которые уже были переданы на вторичный рынок ) и которые находятся в их владении, или для покупки других финансовых активов.

Согласно географической перспективе

- Национальные рынки. В валюта в котором номинированы финансовые активы, а местожительство участников является национальным. 2

- Международные рынки

В зависимости от типа торгуемого актива

- Традиционный рынок. В котором финансовые активы такие как депозиты до востребования, акции или облигации.

- Альтернативный рынок. В которых торгуются альтернативные финансовые активы, такие как портфельные инвестиции, векселя, факторинг, недвижимость (например, через фидуциарные права), в фонды прямых инвестиций, фонды венчурного капитала, хедж-фонды, инвестиционные проекты (например, инфраструктура, кинотеатр и т. д.) и многое другое.

Другие рынки

- Товарные рынки, позволяющие торговать товарами.

- Рынки производных финансовых инструментов, которые предоставляют инструменты для управления финансовый риск

- Форвардные рынки, которые предоставляют стандартизированные форвардные контракты на торговлю продуктами в будущем; см. также вперед.

- Страховые рынки, позволяющие перераспределить различные риски; см. договор страхования.

- Валютный рынок, позволяющий обменивать иностранные валюты.

Новый выпуск

Статистику по выпуску акций см. Рейтинговые таблицы Refinitiv.

Инвестиционные стратегии

Многие стратегии можно классифицировать как фундаментальный анализ или технический анализ. Фундаментальный анализ относится к анализу компаний по их финансовые отчеты нашел в Документы SEC, бизнес-тенденции и общие экономические условия. Технический анализ изучает ценовые действия на рынках с помощью графиков и количественных методов, чтобы попытаться спрогнозировать ценовые тенденции на основе исторических показателей, независимо от финансовых перспектив компании. Одним из примеров технической стратегии является Следование за трендом метод, используемый Джон В. Генри и Эд Сейкота, который использует ценовые модели, а также основан на управление рисками и диверсификация.

Кроме того, многие предпочитают инвестировать через пассивные индексные фонды. В этом методе каждый владеет портфелем всего фондового рынка или некоторого сегмента фондового рынка (например, Индекс S&P 500 или Уилшир 5000 ). Основная цель этой стратегии - максимизировать диверсификацию, минимизировать налоги от получения прибыли и управлять общей тенденцией роста фондового рынка.

Ответственное инвестирование подчеркивает и требует долгосрочного горизонта на основе фундаментальный анализ только, избегая опасностей, связанных с ожидаемой окупаемостью инвестиций. Социально ответственное инвестирование это еще одно инвестиционное предпочтение.

Налогообложение

Налогообложение является важным аспектом всех инвестиционных стратегий; прибыль от владения акциями, включая полученные дивиденды, облагается разными налоговыми ставками в зависимости от типа ценных бумаг и периода владения. Большая часть прибыли от инвестирования в акции облагается налогом через налог на прирост капитала. Во многих странах корпорации платят налоги правительству, а акционеры снова платят налоги, когда они получают прибыль от владения акциями, что известно как «двойное налогообложение».

Смотрите также

Заметки

- ^ Концепция биржа (или обмен ) был «изобретен» в средневековье Низкие страны (особенно в городах с преобладанием голландского языка, таких как Брюгге и Антверпен ) до зарождения официальных фондовых бирж в 17 веке. До начала 1600-х годов биржа не была биржей в ее современном понимании. С основанием Голландская Ост-Индская компания (VOC) в 1602 году и рост голландского рынки капитала в начале 17 века «старая» биржа (место для торговли товары, правительство и муниципальные облигации ) нашли новую цель - официальную биржу, специализирующуюся на создании и поддержании вторичные рынки в ценные бумаги (такие как облигации и акции из акции ) выдан корпорации - или фондовая биржа, как мы ее знаем сегодня.[4][5]

использованная литература

- ^ а б «Рыночная капитализация листинговых отечественных компаний (в тек. Долл. США)». Всемирный банк.

- ^ «Все фондовые биржи мира по размеру». 16 февраля 2016 г.. Получено 29 сентября, 2016.

- ^ «страны с крупнейшими фондовыми рынками». statista.

- ^ Нил, Ларри (2005). «Венчурные акции голландской Ост-Индской компании», в Goetzmann & Rouwenhorst (ред.), Oxford University Press, 2005, стр. 165–175.

- ^ Мерфи, Ричард МакГилл (1 июля 2014 г.). «Является ли Азия следующим финансовым центром мира?». CNBC.com. Получено 11 марта, 2017.

- ^ "IBM Investor Relations - FAQ | На каких фондовых биржах котируется IBM?". IBM.

- ^ «UBS, Goldman отказываются от торговли на NYSE и Nasdaq». The Economic Times. 6 декабря 2006 г.

- ^ Мамуди, Сэм (13 июня 2014 г.). «Темные пулы берут на себя большую долю сделок на фоне тщательного анализа SEC». Новости Bloomberg.

- ^ «Финансовые регуляторы исследуют темные пулы». Financial Times. 15 сентября 2014 г.

- ^ «В чем разница между прямыми и косвенными акциями?». InvestorJunkie.

- ^ а б Статистические данные США: 1995 г. (Отчет). Бюро переписи населения США. Сентябрь 1995. с. 513. Получено 17 декабря, 2015.

- ^ а б c d е Статистический отчет США: 2012 г. (Отчет). Бюро переписи населения США. Август 2011. с. 730. Получено 17 декабря, 2015.

- ^ Рыдквист, Кристиан; Спизман, Джошуа; Стребулаев Илья А. (1 января 2013 г.). «Государственная политика и владение финансовыми активами». SSRN 1428442. Цитировать журнал требует

| журнал =(Помогите) - ^ а б Изменения в семейных финансах в США с 2007 по 2010 годы: данные исследования потребительских финансов (PDF) (Отчет). Совет управляющих Федеральной резервной системы. Июнь 2012. с. 24.

- ^ а б c d Изменения в семейных финансах в США с 2010 по 2013 годы: данные исследования потребительских финансов (PDF) (Отчет). Совет управляющих Федеральной резервной системы. Сентябрь 2014. с. 20. Получено 17 декабря, 2015.

- ^ Виссинг-Йоргенсен, Аннет (2003). «Перспективы поведенческих финансов: исчезает ли« иррациональность »с богатством? Доказательства ожиданий и действий». NBER Macroeconomics Annual. 18: 139–194. CiteSeerX 10.1.1.195.7189. Дои:10.1086 / ma.18.3585252.

- ^ Хонг, Харрисон (февраль 2004 г.). «Социальное взаимодействие и участие на фондовом рынке». Журнал финансов. 59: 137–163. Дои:10.1111 / j.1540-6261.2004.00629.x.

- ^ "16de eeuwse Traditionalele bak- en zandsteenarchitectuur Oude Beurs Antwerpen 1 (centrum) / Antwerp foto". Belgiumview.com.

- ^ [Ральф Дарендорф, Классовый и классовый конфликт в индустриальном обществе (Стэнфорд, Калифорния: Stanford University Press, 1959)]

- ^ Шиллер, Роберт: Объединенная Ост-Индская компания и Амстердамская фондовая биржа, в Экономика 252, Финансовые рынки: Лекция 4 - Диверсификация портфеля и вспомогательные финансовые институты. (Открытые курсы Йельского университета, 2011)

- ^ «Самая старая акция в мире». Самая старая доля в мире. Получено 8 августа, 2017.

- ^ «Голландский студент-историк находит самую старую долю в мире». Книга Рекордов Гиннесса. 10 сентября 2010 г.

- ^ Грей-Блок, Аарон (10 сентября 2010 г.). «Голландский студент-историк нашел самую старую долю в мире». Рейтер.

- ^ Данкли, Джейми (11 сентября 2010 г.). «Голландский студент нашел старейший в мире сертификат акций». Дейли Телеграф.

- ^ Преда, Алекс (2009)

- ^ Стрингем, Эдвард Питер: Частное управление: создание порядка в экономической и социальной жизни. (Oxford University Press, 2015 г., ISBN 9780199365166)

- ^ Стрингхэм, Эдвард Питер (5 октября 2015 г.). «Как частное управление сделало возможным современный мир». Катон освобожденный (www.cato-unbound.org). Получено 15 августа, 2017.

- ^ Петрам, Лодевейк: Первая в мире фондовая биржа: как рынок акций голландской Ост-Индской компании в Амстердаме превратился в современный рынок ценных бумаг, 1602–1700 гг.. Перевод с голландского Линн Ричардс. (Columbia University Press, 2014 г., ISBN 9780231163781)

- ^ Шиллер, Роберт (2011). Экономика 252, Финансовые рынки: Лекция 4 - Диверсификация портфеля и вспомогательные финансовые институты (Открытые курсы Йельского университета ). [Стенограмма]

- ^ Маколей, Кэтрин Р. (2015). Возрождение капитализма? Потенциал репозиционирования финансовой «метаэкономики». (Фьючерсы, Том 68, апрель 2015 г., стр. 5–18)

- ^ Брукс, Джон (1968). «Колебание: небольшой крах в 62-м», в «Деловые приключения: двенадцать классических историй из мира Уолл-стрит». (Нью-Йорк: Weybright & Talley, 1968).

- ^ Стрингхэм, Эдвард Питер; Куротт, Николас А. (2015), «О происхождении фондовых рынков», [Глава 14, Часть IV: Учреждения и организации]; в Оксфордский справочник по экономике Австрии, Отредактировано Питер Дж. Бёттке и Кристофер Дж. Койн. (Oxford University Press, 2015 г., ISBN 978-0199811762), стр. 324–344.

- ^ Трейси, Джеймс Д. (1985). Финансовая революция в Габсбургских Нидерландах: арендаторы и арендаторы в графстве Голландия, 1515–1565 гг.. Калифорнийский университет Press. ISBN 978-0-520-05425-7.

- ^ Goetzmann, William N .; Rouwenhorst, K. Geert (2005). Истоки ценности: финансовые инновации, которые создали современные рынки капитала. Издательство Оксфордского университета. ISBN 978-0-19-517571-4.

- ^ Goetzmann, William N .; Rouwenhorst, K. Geert (2008). История финансовых инноваций, в Углеродное финансирование, решения экологического рынка для борьбы с изменением климата. (Йельская школа лесоводства и экологических исследований, глава 1, стр. 18–43). Как отмечают Гетцманн и Рувенхорст (2008), «17-18 века в Нидерландах были замечательным временем для финансов. Многие из финансовых продуктов или инструментов, которые мы видим сегодня, появились в течение относительно короткого периода времени. то, что мы бы сегодня назвали секьюритизация. Паевые инвестиционные фонды и различные другие формы структурированного финансирования, которые все еще существуют сегодня, возникли в 17-18 веках в Голландии ».

- ^ Силла, Ричард (2015). «Финансовое развитие, корпорации и неравенство». (Встреча BHC-EBHA). Так как Ричард Силла (2015) отмечает: «В современной истории у нескольких народов было то, что некоторые из нас называют финансовые революции. Их можно рассматривать как создание за короткий период времени всех ключевых компонентов современного финансовая система. Первой была Голландская республика четыре века назад ".

- ^ Стрингхэм, Эдвард Питер; Куротт, Николас А. (2015), «О происхождении фондовых рынков». (Oxford University Press, 2015 г., ISBN 978-0199811762), стр. 324–344.

- ^ Нил, Ларри (2005). «Венчурные акции голландской Ост-Индской компании», в Истоки ценности: финансовые инновации, которые создали современные рынки капитала, Goetzmann & Rouwenhorst (ред.), Oxford University Press, 2005, стр. 165–175.

- ^ Стрингем, Эдвард Питер: Частное управление: создание порядка в экономической и социальной жизни. (Oxford University Press, 2015 г., ISBN 9780199365166), стр.42

- ^ Петрам, Лодевейк (издательство Колумбийского университета, 2014 г., ISBN 9780231163781)

- ^ Де ла Вега, Джозеф, Confusion de Confusiones (1688), Части, описывающие Амстердамскую фондовую биржу, введение Германа Келленбенца, библиотека Бейкера, Гарвардская высшая школа делового администрирования (1957)

- ^ «Ежемесячные данные Всемирной федерации бирж с начала года». World-exchanges.org. Архивировано из оригинал 11 июня 2011 г.. Получено 31 мая, 2011.

- ^ Ротбард, Мюррей: Экономический смысл, 2-е изд. (Институт Людвига фон Мизеса, 2006 г., ISBN 9781610165907), п. 426

- ^ «Размер рынка акций относительно рынков облигаций и банковских активов». eurocapitalmarkets.org. Получено 14 августа, 2015.

- ^ Махипал Сингх, 2011 г., ISBN 9788182055193, Апрель 2011 г.

- ^ Ниер, Эрленд Вальтер. «Основы финансовой стабильности и роль центральных банков: уроки кризиса» (PDF). Международный Валютный Фонд.

- ^ «Определение и пример Информационной службы | Ответы по инвестированию». www.investinganswers.com. Получено 20 октября, 2015.

- ^ Левин, Росс (2002). «Банковские или рыночные финансовые системы: что лучше?». Журнал финансового посредничества. 11 (4): 398–428. CiteSeerX 10.1.1.196.658. Дои:10.1006 / jfin.2002.0341.

- ^ http://www.iosco.org/library/pubdocs/pdf/IOSCOPD354.pdf

- ^ а б «Будущее компьютерной торговли». www.gov.uk. Получено 14 августа, 2015.

- ^ Александр, К .; Dhumale, R .; Итуэлл, Дж. (2006). Глобальное управление финансовыми системами: международное регулирование системного риска. Издательство Оксфордского университета. ISBN 978-0-19-516698-9.

- ^ скопировано из статьи в Википедии Интеллектуальный капитал [1] Влияние интеллектуального капитала на доходность акций фирмы | Свидетельства из Индонезии | Ари Барках Джамил, Доминик Разафиндрамбинина, Кэролайн Тандеанс | Ежеквартальный журнал бизнес-исследований, 2013, Том 5, Номер 2

- ^ [2] Рик Ридер, руководитель группы глобального распределения BlackRock | комментарии к «Последнему звонку» 11 НОЯБРЯ 2020

- ^ а б Катлер, Д. Потерба, Дж. И Саммерс, Л. (1991). «Спекулятивная динамика». Обзор экономических исследований. 58 (3): 520–546. Дои:10.2307/2298010. JSTOR 2298010.CS1 maint: несколько имен: список авторов (ссылка на сайт)

- ^ «OpenStax CNX». cnx.org. Университет Райса. Получено 22 февраля, 2017.

- ^ Мандельброт, Бенуа и Хадсон, Ричард Л. (2006). Плохое поведение рынков: фрактальный взгляд на финансовую турбулентность (аннот. ред.). Основные книги. ISBN 978-0-465-04357-6.

- ^ Талеб, Нассим Николас (2008). Обманутые случайностью: скрытая роль случайности в жизни и на рынках (2-е изд.). Случайный дом. ISBN 978-1-4000-6793-0.

- ^ Тверски, А. и Канеман, Д. (1974). «Суждение в условиях неопределенности: эвристика и предубеждения». Наука. 185 (4157): 1124–1131. Дои:10.1126 / science.185.4157.1124. PMID 17835457.

- ^ Моррис, Стивен; Шин, Сон Хён (1999). «Управление рисками с взаимозависимым выбором» (PDF). Оксфордский обзор экономической политики. 15 (3): 52–62. CiteSeerX 10.1.1.381.3080. Дои:10.1093 / oxrep / 15.3.52.

- ^ скопировал контент из Бизнес цикл; см. историю этой страницы для атрибуции

- ^ [3]

- ^ скопировал контент из Социальное обеспечение (США) # Государственная экономика; см. историю этой страницы для атрибуции

- ^ [4]

- ^ Дэвид Фабиан (9 февраля 2014 г.). «Почему рынку все равно, куда, по вашему мнению, он должен идти». В поисках альфы. Получено 14 августа, 2015.

- ^ Сергей Перминов, Трендократия и манипуляции на фондовом рынке (2008, ISBN 978-1-4357-5244-3).

- ^ "Заголовки новостей". Cnbc.com. 13 октября 2008 г.. Получено 5 марта, 2010.

- ^ а б c Шиллер, Роберт (2005). Иррациональное изобилие (2-е изд.). Princeton University Press. ISBN 978-0-691-12335-6.

- ^ Завершение цепи: канадские правила, FIXGlobal, февраль 2012 г.

- ^ «Торговая информация». Нью-Йоркская фондовая биржа.

- ^ «Регулирование волатильности рынка». Группа Авангард.

дальнейшее чтение

- Гамильтон, У. П. (1922). Барометр фондового рынка. Нью-Йорк: John Wiley & Sons Inc. (Репринт 1998 г.). ISBN 978-0-471-24764-7.

- Преда, Алекс (2009). Финансовые рамки: границы рынков и современный капитализм. Издательство Чикагского университета. ISBN 978-0-226-67932-7.

- Сигел, Джереми Дж. (2008). "Фондовый рынок". В Дэвид Р. Хендерсон (ред.). Краткая энциклопедия экономики (2-е изд.). Индианаполис: Библиотека экономики и свободы. ISBN 978-0865976658. OCLC 237794267.